与信管理とは

企業間における取引は、継続的に取引が発生するため、取引先に商品を納品した後に代金をまとめて受領する信用取引をおこないます。

与信取引において、倒産・詐欺で売上代金を回収できないかもしれないリスクを常に抱えることになりますので、常日頃から取引先の信用力について現状や動向を予測・管理する事が必要となります。これが与信管理となります。

与信管理する目的

財務・経理といった管理部門では、不良債権の発生防止、正確な資金繰り、イレギュラー対応による事務処理の増加、社内・社外における信用の低下を防ぐことを目的に与信管理をおこないます。これらを予防する1つの策として、債権残高の管理を行います。取引先の環境(会社規模、業界の変化、自社との取引量)は常に変化しておりますので、都度、取引条件の見直しが必要となります。

与信管理の重要性

売上代金が回収できなくなると・・

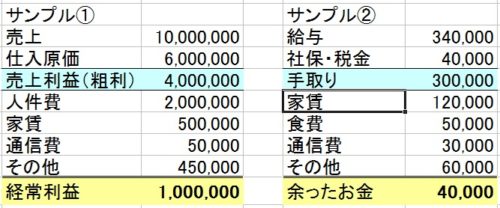

Q1 サンプル①参照

売上代金60万が回収できなくなると、この損失を埋めるためには、いくらの売上が必要になるでしょうか?

サンプル①の会社の業績は、粗利40%、経常利益10%です。

この会社の場合、売上代金60万の回収ができなくなると、この損失を埋めるためには約600万の売上が必要です。

Q2 サンプル②参照

給料の手取りが30万、家賃等を支払った後に残る毎月のお金が4万円の家計とします。不要になった車を20万で売りましたが、入金されない事態に・・。

この車代20万の損失を埋めるためには、毎月あまるお金4万円×5ヶ月と同等の金額になります。給料で稼ぐ金額としては、給料5ヶ月分の150万となります。

与信管理を始める①

チェックする項目・注意点(具体例)

会社の歴史

業歴5年未満の会社、設立経緯が曖昧な会社は注意する。設立趣旨や事業目的が明確であるか?カムフラージュや決算操作ではないか?

事業方針

本業とかけ離れた事業をしていないか、また、本業の収益にどれくらい影響があるかを注意して情報を集めます。

株主構成

優良企業の系列であれば、信用面においてプラスの要素です。

経営者の資質

経営者の資質は、非常に重要な項目です。特に中小企業では経営者の資質が、会社の方向性や業績に直接的に働きます。幹部の人柄、就任期間、異動の原因、幹部同士の関係は良好か?

従業員

従業員のモラル、従業員数の増減、入退社の頻度に注意します。規律・モラルに問題はないか?会社に対して不平・不満を漏らしていないか?

設備・工場等

立地が悪いと必要以上に販売・輸送コストが発生します。また、設備が陳腐していると生産コストが高くなる傾向があります。立地条件・社屋・工場などの腐敗具合は? 新しく大型設備を入れ替える予定か? 店舗を拡大・増加する予定か?

取扱商品・サービス

取扱商品に変化があるか?商品数はどれくらいあるのか?在庫はどれくらい?商品・コストが他社に劣っていないか?過度な安売りをしていないか?

業界情報

業界の流行を把握し、先行きを予測する。同業他社からの情報は非常に重要ですので、これらの情報を集めます。同じ種類の製品・サービスを扱うライバル企業がどれくらいあるのか?

地域情報

地域の流行を把握し、先行きを予測する。企業同士の関係から噂程度の有力情報が入手できる可能性があります。

取引先

取引先の経営基盤が弱いと安定した販売・生産活動ができないので、取引先のメインとしている仕入先・販売先を把握します。もし、取引先のメインとなる販売先が倒産した場合、連鎖倒産する可能性も・・。

金融機関

営業同士の会話の中から情報収集する事は難しいと思いますが、メインバンクはどこか?

第三者からの評価

同業者の噂や、帝国データバンクなどの信用調査会社の情報も参考にする。

ホームページ

ホームページで信用度を測ることはできませんが、積極的に情報公開するぞという企業の前向きな姿勢は評価できます。

商業登記(登記事項証明書)

法務局で誰でも簡単に登記事項証明書(商業登記簿謄本)が入手できます。登記事項証明書には、社名・住所・設立日・資本金・役員構成が記載されております。役員の変更が多い場合、注意が必要です。

不動産登記(登記事項証明書)

法務局で誰でも簡単に登記事項証明書(不動産登記簿謄本)が入手できます。登記事項証明書には、建物の所在地、登記した日、建物の構造や床面積、所有者が記載されております。また、不動産を担保にお金を借りたなどの抵当権設定の状況まで把握できます。

与信管理を始める②(具体例)

取引条件を把握する

担当している取引先の取引条件をきちんと把握する。営業担当者は先方の取引条件を知らずに営業している事があります。

売掛残高のチェック強化する

毎月、未回収の売掛金が残っていないか、請求金額と入金金額に誤差が出ていないか必ず確認する。未回収や入金誤差を発見したら、すぐに担当者や取引先に連絡する。

情報収集・注意(新規取引先)

仕入先の転換や換金目的でないか、販売先はどこか、可能な限り情報収集します。また、信用のある取引先から紹介された業者であっても注意が必要です。新規取引の場合、基本的には入金確認後の出荷(前払い)で対応する。

頻繁に入金が遅れる既存取引先への情報収集・注意

頻繁に入金が遅れる理由を確認する。おおむね資金不足が理由だと思いますが、資金不足になった具体的な理由を追求する。売上金額の低下・仕入金額の増加・役員や従業員との関係・給与の滞納・投資の失敗・経営者の人柄(ギャンブル依存、キャバクラなどの娯楽など)・風評被害・取引先倒産による影響を受けた等、上記で記載した “チェックする項目” を参考にしてヒアリングする。

与信管理を始める③(具体例)

信用調査、与信限度額の設定、取引条件の見直し

外部機関で信用調査を依頼する

㈱帝国データバンクなどで、取引先の信用調査ができます。調査結果と常日頃からやり取りしている営業担当者の情報を合わせて、総合的に判断する。

与信限度額の設定

取引先ごとに与信限度額(販売可能な上限金額)を設定します。与信限度額を算出する上で色々と複雑な計算方法がありますが、社内で簡易な計算式を作って問題ないと思います。

例えば、前年度の売上実績20%を限度にして、この数字を基準に取引先の信用度に応じて加算・減算して与信限度額を決めるなど。

与信限度額の取締り

営業担当が限度額を意識して販売するのは当たり前の事ですが、営業部長や経理部門で与信限度額を超えていないかチェックする体制が必要です。

取引条件の見直し

リスクの高い手形取引から現金回収へ取引条件の見直しなどを行う。取引金額が大きい取引先や現金化するまでの期日が長い取引先については、取引信用保険、中小企業倒産防止共済(経営セーフティ共済)、償還請求権のないファクタリング契約を考える。

取引信用保険・中小企業倒産防止共済(経営セーフティ共済)・償還請求権のないファクタリング契約の違い

倒産前の予兆を察知する(具体例)

倒産の危機にある取引先の予兆としてよくある事例は下記です。

支払条件の変更(長期)、手形の期日延期、事業の縮小、設備の過大、過大な広告、在庫増、在庫処分、給与支払の遅延、請求金額より入金額が意図的に少ないなど。

倒産前の予兆を察知した後の対策(具体例)

倒産すれば回収はほぼ不可能です。支払条件の変更(長期)、手形の期日延期などの依頼があれば、それに応じる代わりに売掛金、在庫、土地などの資産を担保、又は取引先の代表取締役に手形を保証してもらう。

与信管理のまとめ

会社は急に倒産します。その会社の社員でも倒産した当日まで知らされていないケースも多くあります。すべての取引先を把握することは不可能ですので、常日頃の会話の中から情報を取り入れ、組織内で情報共有する。共有した情報を元に、万一の事態に備えて契約書を交わす。危険度の高い情報があった際は、取引の中止や代金の前払いなど、迅速に対処することを続けていくことが必要です。